在電池級碳酸鋰均價“如日中天”位于近60萬元/噸的時候,或許很少有人能預料到,時至今日,曾經“重金難求”的電池級碳酸鋰原材料,均價竟然一度跌破8萬元/噸關口。

上海鋼聯發布的數據顯示,?截至8月2日,?電池級碳酸鋰價格較上次下跌1000元/噸,?均價報7.95萬元/噸,續創歷史新低。?一直到8月7日,上海鋼聯數據顯示,電池級碳酸鋰價格均價報8萬元/噸。

從60萬元/噸到8萬元/噸,電池級碳酸鋰的價格一改高低起伏的“過山車”態勢,十分有一宕再宕的勢頭。即使其有些許漲幅,但要想重回過去的“高光時刻”,概率已是微乎其微。

與此同時,這也就意味著,曾經憑借高溢價碳酸鋰原材料賺得“盆滿缽滿”的鋰礦廠商們,需要重新審視自己,尋找新的增長勢能。

虧損、凈利下滑,鋰礦廠商業績再承壓

實際上,近年來,雖然電池級碳酸鋰的價格直線下滑,但位于動力電池產業鏈上游的鋰礦廠商們大多處于盈利狀態,只是凈利潤同比變化出現下降。

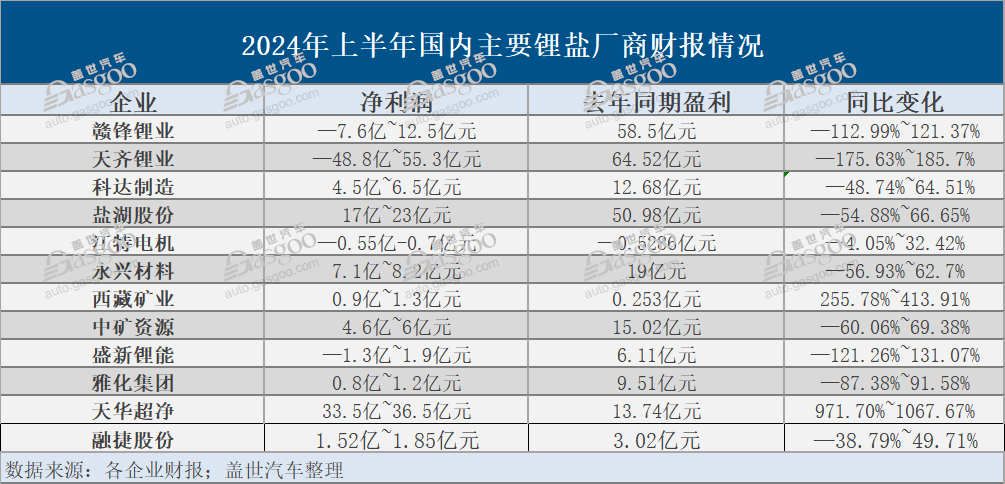

然而來到2024年上半年,鋰礦廠商的財報數據便徑直一概從前,“虧損”開始光顧這些鋰礦企業,凈利潤同比變化大多數出現大幅度下滑,鋰礦企業的日子開始變得“局促”了起來。

在蓋世汽車統計范圍內的國內主要12家鋰礦廠商中,包括贛鋒鋰業、天齊鋰業、江特電機和盛新鋰能在內的四家企業出現虧損情況,占比為33%。

其中,鋰礦頭部企業天齊鋰業的身影最為扎眼,因其虧損規模最大,預計2024年上半年虧損為48.8億—55.3億元,去年同期凈利潤為64.52億元;其凈利潤同比下降幅度也最大,具體為下降175.63%—185.7%。

財報業績稍顯暗淡,資本市場便隨即給出了消極反應。根據業內相關數據估計,2024年以來,天齊鋰業股價跌幅達到46.63%,市值已縮水約423億。

無獨有偶,贛鋒鋰業也同樣陷入虧損。該公司去年上半年盈利58.5億元,今年上半年虧損7.6億—12.5億元。

另外,根據蓋世汽車觀察,在蓋世汽車統計范圍內的國內主要12家鋰礦廠商中,僅有西藏礦業和天華超凈兩家鋰礦廠商仍保持凈利潤同比變化增長態勢,占比僅為17%。

其中,西藏礦業去年上半年盈利0.253億元,今年上半年盈利預計達0.9億—1.3億元,同比增長255.78%—413.91%;天華超凈去年上半年盈利13.74億元,今年上半年盈利預計達33.5億—36.5億元,同比增長971.7%—1067.67%。

對于盈利原因,西藏礦業在財報中表示:報告期內,公司抓住鉻礦主流塊礦價格穩中有升的契機,持續加大生產力度,根據碳酸鋰市場情況調整優化銷售策略,鉻礦和鋰精礦銷售較去年同期均實現明顯增長;深入推進算賬經營,有效管控成本費用支出,推動落實企業所得稅優惠政策。

同期內,凈利潤出現同比下滑情況的企業則達到了10家,占比為83%。且蓋世汽車查閱上述鋰礦廠商財報業績說明發現,大多數廠商將盈利虧損和業績下滑現象歸結于持續下跌的電池級碳酸鋰價格。

比如,贛鋒鋰業在2024年上半年業績預告中說明,受鋰行業周期下行影響,鋰鹽及鋰電池產品價格持續下跌,雖然該公司產品出貨量同比增加,但經營業績同比大幅下降。此外,據稱,贛鋒鋰業持有的Pilbara Minerals Limited(皮爾巴拉)股價下跌,產生了較大的公允價值變動損失。

科達制造也解釋稱,今年上半年,參股公司碳酸鋰產銷量同比均實現超過30%的增長,但碳酸鋰市場終端價格同比存在較大下滑,再加上其他原因,該參股公司實現的業績較上年同期大幅減少超 80%,導致對上市公司凈利潤貢獻同比減少。

誰是“罪魁禍首”?真為鋰價和電池產能?

上述鋰礦廠商對財報業績下滑的解釋并非沒有道理。

一直以來,在大眾眼中,鋰礦廠商業績每況愈下,無非就是兩大主因:一是電池級碳酸鋰價格下跌;二是動力電池產能有出現過剩的跡象。

但真實情況當真如此嗎?

首先看鋰礦廠商的生產成本。電池級碳酸鋰價格持續下跌已然是不爭的事實。現如今,當其價格下探至8萬元/噸,對鋰礦廠商來說意味著什么?當真已到鋰礦廠商的成本底線嗎?

圖源:天齊鋰業官網

目前來看,市場普遍認為鋰礦廠商的生產成本在8萬~9萬元/噸。但值得注意的是,僅根據市場價格來判斷鋰礦廠商的真實生產成本存在片面的可能性,隨著鋰礦廠商陸續開展套保業務,其成本線可能也會隨之下移。?

蓋世汽車了解到,鋰礦廠商套保業務主要是指鋰鹽企業通過參與套期保值業務,?以管理其生產經營所需原材料的價格波動風險。?這種業務通常涉及期貨和衍生品交易,?旨在幫助企業規避市場價格波動帶來的風險,?確保企業的穩定運營和利潤。

當鋰礦廠商套保業務增多,便會導致我們所看到的成本線不是真正意義上的成本線。?

這主要是因為,?當鋰礦廠商開展套期保值業務時,?它們通過鎖定價格來規避市場價格波動風險,?這可能會影響實際的生產成本。

?具體來說,?當鋰礦廠商參與套期保值,?它們可以在價格較低時鎖定銷售,?或者在價格較高時鎖定采購,?這樣即使市場價格發生變動,?它們的利潤或成本也能保持相對穩定。?這種做法可能會使成本線向下移動,?即使市場價格進一步下跌,?參與套期保值的產量仍然能夠保持較高的利潤。

富寶鋰電網總經理吳淮民曾在接受媒體采訪時表示:即使碳酸鋰價格跌到4萬元/噸,參與套期保值的產量依舊能夠保持較高利潤。

所以,眼下似乎還遠遠沒觸碰到鋰礦廠商的真實生產成本底線。

另外,蓋世汽車研究院分析師還表示:“長期綁定的訂單協議,保障上游產量、訂單等情況的穩定,長期來看,這些仍有助于保障鋰礦廠商的盈利能力。”

再看動力電池產能。已有多家研究機構的數據顯示,?當前電池產業的產能規劃遠超市場需求,?尤其是在動力電池、?儲能電池等多個核心領域,?已知的企業產能規劃均遠超第三方研究機構對市場需求的預測上限。?

此外,?隨著越來越多的車企開始自研自產動力電池,?這無疑將進一步加劇市場競爭,?使得部分電池企業的產能被閑置。?

然而,值得注意的是,判定當前動力電池產能是否過剩的問題,還需要對依據做細化區分。以目前主要電池企業宣布的規劃產能和預測的市場需求做對比為依據較為單薄。這主要是因為,電池企業規劃中的產能會因為資金、預期收益率、審批等諸多問題無法兌現。

圖源:贛鋒鋰業官方微信

Global Battery Factory Database(以下簡稱為:GBFD)報告,記錄了436家電池工廠包括建設方、所在地、項目進度、規劃產能、2023年—2030年的產能節點、電池材料類型等在內的詳細信息。

GBFD數據顯示,2023年全球總產能2017GWh,中國大陸總產能1290GWh,而根據EVTank數據,2023年全球電池出貨量1202GWh。根據工信部數據,2023年中國鋰電池產量940GWh。

有相關分析按照上述數據計算得出,2023年中國的鋰電池產能利用率73%,全球鋰電池產能利用率60%。距離產能利用率低于50%的嚴重過剩尚有差距。

此外,今年5月,工信部發布《鋰電池行業規范條件(2024年本)》(征求意見稿)(以下簡稱為《規范條件》)。其中提出,引導企業減少單純擴大產能的制造項目,加強技術創新、提高產品質量、降低生產成本。鋰電池企業每年用于研發及工藝改進的費用不低于主營業務收入的3%。同時,《規范條件》提高了多種類型電池的能量密度、功率密度等指標要求。

此外,《規范條件》還指出,本規范條件是鼓勵和引導行業技術進步和規范發展的引導性文件,不具有行政審批的前置性和強制性。不過,符合相關條件的企業,可自愿按屬地原則通過省級工業和信息化主管部門報送工業和信息化部,經審核后企業將被納入符合本規范條件的企業名單。

這就意味著,未來或將逐步淘汰掉產能利用率不足的企業。這將在一定程度上緩解動力電池的產能過剩的預期壓力。

鋰礦廠商是否還有新的“春天”?

另外,還值得一提的是,除卻電池級碳酸鋰價格或許尚未觸及到鋰礦廠商成本價,以及動力電池產能利用率尚未達到可怖的程度之外,蓋世汽車還注意到,現如今,新能源動力電池另一技術路徑——固態電池的快速發展以及廣闊的商業化前景,或將為鋰礦廠商醞釀一個嶄新的“春天”。

全固態電池是全球公認的下一代電池技術路徑,被列入中國、美國、歐盟、日韓等主要國家的發展戰略,同時其也成為下一代電池技術競爭的關鍵制高點。

現階段,固態電池的發展路徑十分明晰,且已取得了階段性成果。

就我國而言,近年來,我國固態電池產業發展正在提速,十分有從半固態走向全固態的迅猛勢頭。包括清陶能源、中創新航、蜂巢能源、輝能科技、贛鋒鋰業、億緯鋰能、國軒高科、比克電池、力神電池等動力電池廠商均公布了各自固態電池的上車計劃。

其中在半固態電池領域,包括衛藍新能源、清陶能源、贛鋒鋰電、輝能科技等在內的國內多家固態電池廠商都選擇以氧化物材料為基礎的固液混合技術路線,已公開的半固態電池的單體能量密度可突破400Wh/kg。

2023年,蔚來ES6、ET7、東風E70、嵐圖追風、賽力斯SERES5等車型已搭載半固態電池,上汽、廣汽、長安等車企也計劃將于2024-2026年上市搭載半固態電池車型。

在全固態電池領域,7月3日,欣旺達透露,該公司預計可以在2026年將聚合物體系的全固態電池成本降至2元/Wh,與半固態電池成本接近,這也是欣旺達首次對外詳細公開在全固態電池上的進展。

同日,寧德時代在接受調研時表示,該公司在全固態電池上持續堅定投入,技術處于行業領先水平,2027年有望實現小批量生產。

圖源:寧德時代

廣汽集團也曾表示,其自主研發的全固態電池技術將于2026年量產搭載于廣汽昊鉑高端車型,能量密度超過400Wh/kg,續航里程將超過1000公里。

那么,包括半固態和全固態兩種形態在內的固態電池,對鋰材料的需求量又是怎樣的呢?

根據光大證券行研報告,鋰電池是現階段電動車最成熟的技術路線,氫燃料電池受限于高昂的動力系統成本以及基礎設施建設成本,其商業化進程仍遙遠。在各類動力電池種類中,鋰是不可或缺的重要元素。固態電池未來的商業化將使現階段鋰電池0.8Kg/Kwh-1Kg/Kwh的度電耗鋰量提升至近2Kg/Kwh,大大提升鋰的需求。

固態電池中鋰同樣也是主元素不變。固態電池將現有鋰電池的電解液轉為固態的電解質,正極 仍可沿用目前的LFP、三元材料體系;負極也在向理論容量更高、氧化還原電位更低的鋰金屬發展,因此固態電池的鋰元素仍是必須使用到的元素。

根據雅寶投資者公告,固態電池單度電耗鋰量將接近2KG/Kwh,較目前鋰電池0.8KG/Kwh-1KG/Kwh的度電耗鋰量有大幅提升。全固態電池若采用金屬鋰作為負極,鋰單耗存在翻倍的空間。

據海通證券測算,假設在負極中添加5%的金屬鋰,對應增加鋰電池用鋰量約25%。

蓋世汽車研究院分析師也表示:“不同發展階段的動力電池的正負極電解質對碳酸鋰的需求是不一樣的,目前來說電池由液態開始轉向半固態階段,目前三元鋰電池和磷酸鐵鋰電池對碳酸鋰的需求主要體現在正極,發展到全固態階段,負極開始使用鋰金屬進行替代,整體來看對鋰的需求較高。 ”

來源:第一電動網

作者:蓋世汽車

本文地址:http://m.155ck.com/news/shichang/240639

以上內容轉載自蓋世汽車,目的在于傳播更多信息,如有侵僅請聯系admin#d1ev.com(#替換成@)刪除,轉載內容并不代表第一電動網(m.155ck.com)立場。

文中圖片源自互聯網,如有侵權請聯系admin#d1ev.com(#替換成@)刪除。